こんにちは、OKP(@283_okada)です。

さぁ本日も「買って良かったシリーズ」の記事で、これまで紹介してきた月別投資レポートを掘り下げてご紹介します!

投資信託を始めてみたがちょっと物足りない!という方におすすめのETF(上場投資信託)です。

私は去年(2020年)の3月から住宅購入を機に銀行の住宅ローン金利を減税するために月1万円ぐらいであれば「損をすれば運が悪かった、得をすれば嬉しい!」ぐらいの気持ちで始めましたが毎月着実に増えていたため、今年(2021年)の4月本格的に投資の勉強をして200万円の資金を投資した結果、4ヶ月で8%ほどのリターンを得ることができています。

その中で株価の値上がりは期待できないが安定的な配当利回りを得ることができる債券ETFとして人気が高いのがこのAGGということで、皆さんにもAGGの魅力を簡単にお伝えできればと思います!

専門用語が良くわからないよー!という方は過去の記事で簡単に説明していますので、ぜひご覧ください。(覚えることはそこまで多くないためご安心ください笑)

AGG(iシェアーズ コア米国総合債券ETF)

- 主に米国政府機関が発行している債券で構成されるETF

- 世界最大級の資産運用会社ブラックロックが提供

- アメリカの債権市場全体に幅広く分散投資

- 過去のパフォーマンスが高く長期投資向き

ポイントはこの4点を覚えておくだけでOKです。

その中でも重要なのが過去のパフォーマンスの高さで、AGGは2003年12月に設定されたETFですが、設定以来の株価チャートは以下の通りです。

2021年9月現在のAGGの設定以来の株価チャート

17年間で変動幅は大きい(ボラティリティが高い)もののほぼ変わらず、期間全体でみるとむしろ上昇傾向にあることがわかるかと思います。

債権ETFは株価の値上がり(キャピタルゲイン)は期待できないもので、配当金(インカムゲイン)に注目することが多い典型的な例だと思います。

また、債権は不況時に値上がりすることが特徴で、2009年のリーマンショック、2020年のコロナショック後に値上がりをしていることがわかるかと思います。

これは経済が落ち込みその対策として米国政府が債権を買って景気の立て直しを図ろうとしているからです。そのため、先日まで紹介したS&P500に連動するVOOなど値下がりしたのと真逆に値上がりしていることから逆相関のETFであることがわかります。

なので債権ETFは好景気で株価が下がった時に買い増して、不景気で株価が上がった時に売ると良いです。

ただし、私は長期投資が目的なので景気が不調な時に買い増して売ることはしません。なぜならこの債権ETFは私のポートフォリオ上で低リスクで保有することができ、なおかつ配当金まで得られることが魅力のディフェンシブ銘柄だからです。

なので私はいざという時にすぐに引き出せる貯金が欲しい、という金額を投資するのが良いかと考えていて、常に110ドル付近の買い時を待っています。なぜなら配当金が約2%ももらえますので…

そして、このVGGを長期保有していれば何となく損をすることがないのがわかるかと思いますが、これがまず基本概念として重要なポイントです。

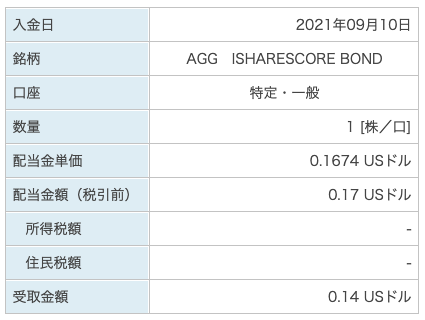

2021年9月現在の投資実績

![]()

私は今年の4月にAGGに投資をしましたが、保有数量が1株、平均取得価格が114ドルで、現在値が115ドルまで上昇したため、時価評価額が1万2千円で200円のプラスとなります。また毎月の分配金があり、分配利回りは1.82%なので、比較的高い配当金がもらえる上に景気の不況時には株価が値上がりします。

2021年9月には1株保有の0.14ドルで日本円にして約14円いただきました笑 ただ、これが毎月もらえます!

銀行の金利は貯金額によりますが、1年で同じくらいかと思いますので、これが毎月入るだけでも銀行に貯金するよりかは格段に金利が良いことがわかるかと思います笑

ただし、こちらは安定的に配当金がもらいたい方にはおすすめですが、好景気で高い配当金をもらいたい方にはおすすめしません。低リスクはリターンが少ないが安定的、高リスクはリターンが多くなることがあるが不安定というとですね。

なので投資は自己責任で自身のリスク許容度に応じてポートフォリオを組むことをおすすめします!

余談ですが、私は学生時代に約11年サッカーをやっており、最初はフォワード(FW)やミッドフィールダー(MF)を経て、体力がないこともあり最終的なポディションがゴールキーパー(GK)になりました。なのでマルチプレイヤーとしてゴールキーパーをメインにしつつも他のポディションもそつなくこなせるようになりましたが、どちらかといえばディフェンシブ思考でなるべく損をせずに資産を着実に増やす投資戦略ですので、同じような投資戦略の方はぜひ参考にしていただければ良いかとおもいます。

また、ディフェンシブとは言いつつもオフェンシブなところで運用資金の5%未満はギャンブル要素の高い仮想通貨(XRP)やレバレッジをかけてFX(メキシコペソ、MX/JYP)にも投資しています。これは私の中で「損をすれば運が悪かった、得をすれば嬉しい!」というリスク許容度の範囲ですので、ご参考まで。

最後に

皆さん、株式投資の魅力は伝わりましたでしょうか?

今回の記事は私同様に株初心者向けに書いた記事となりますので、難しい専門的な用語などは極力控えているつもりですが、これで興味を持ってもらえると幸いです!

また、2021年5月からの資産運用に関する結果レポートは以下にまとめていますので、ぜひ参考にご覧ください!

本日も最後までご覧いただきありがとうございました! 皆さんも、ぜひ資産運用で一緒に金の卵を産むニワトリを育てましょう!

コメント