本ページは一部プロモーションを含みます。掲載内容は予告なく変更される場合があります。

こんにちは、OKP(@283_okada)です。

今回は来年の新NISAに向けて購入した投資信託が良かったのでご紹介です♪

投資に興味はあるけど、投資金がマイナスになるリスクが怖くてなかなか手を出せない!という方にはアイデアの一つとして必見の内容となっておりますので、ぜひ最後までご覧ください!

HDV(iシェアーズ コア米国高配当株 ETF)とは by Google Bard

HDV(iシェアーズ コア米国高配当株 ETF)とは、米国のブラックロック社が運用する、米国の大型株のうち、配当利回りが市場平均を上回る銘柄に投資するETF(上場投資信託)です。

HDVの特徴は、以下のとおりです。

- 高配当

HDVの構成銘柄は、配当利回りが市場平均を上回る銘柄です。そのため、配当収入を得ることを目的とした投資に適しています。

- 分散投資

HDVは、米国の大型株に分散投資を行うため、特定の企業や業種のリスクを抑えることができます。

- 低コスト

HDVの信託報酬は、0.08%と低コストです。そのため、長期的に投資を行っても、運用コストによる損失を抑えることができます。

HDVは、配当収入を得ることを目的とした長期的な資産形成に適したETFです。また、つみたてNISAやiDeCoでも購入できるため、積み立て投資にも活用できます。

なお、HDVは、米国の株式市場に投資する商品です。そのため、米国の株式市場の値動きの影響を受けます。

HDVの具体的な特徴は、以下のとおりです。

- 対象指数

モーニングスター配当フォーカス指数(DVY)に連動するように設計されています。この指数は、米国の大型株のうち、配当利回りが市場平均を上回る銘柄で構成されています。

- 構成銘柄数

約75銘柄の米国株で構成されています。

- 配当利回り

2023年10月11日時点で、3.65%です。

- 経費率

0.08%です。

HDVは、米国の大型株のうち、配当利回りが市場平均を上回る銘柄に投資するETFです。配当収入を得ることを目的とした長期的な資産形成に適しています。

以下に、HDVのメリットとデメリットをまとめます。

メリット

- 高配当

- 分散投資

- 低コスト

デメリット

- 米国株式市場の値動きの影響を受ける

- 配当利回りは保証されていない

HDVは、配当収入を得ることを目的とした投資に適したETFです。ただし、米国株式市場の値動きの影響を受ける点には注意が必要です。また、配当利回りは保証されていないため、投資の際にはリスクを十分に理解しておくことが重要です。

HDVとVYMの違いは、以下のとおりです。

項目 HDV VYM 対象指数 モーニングスター配当フォーカス指数(DVY) FTSEハイディビデンド・イールド・インデックス(TGPVAN) 構成銘柄数 約75銘柄 約400銘柄 配当利回り 2023年10月11日時点で、3.65% 2023年10月11日時点で、1.56% 経費率 0.08% 0.06% drive_spreadsheetGoogle スプレッドシートにエクスポート

HDVは、VYMよりも配当利回りが高い一方で、構成銘柄数は少なく、経費率は高いという特徴があります。そのため、配当収入を重視する投資家にはHDVが、分散投資を重視する投資家にはVYMが適していると言えるでしょう。

HDVの購入を検討している方は、以下の点に注意が必要です。

- 米国株式市場の値動きの影響を受ける

- 配当利回りは保証されていない

- 経費率はVYMよりも高い

HDVは、高配当を目的とした投資に適したETFです。ただし、投資の際にはリスクを十分に理解しておくことが重要です。

出典:Bard

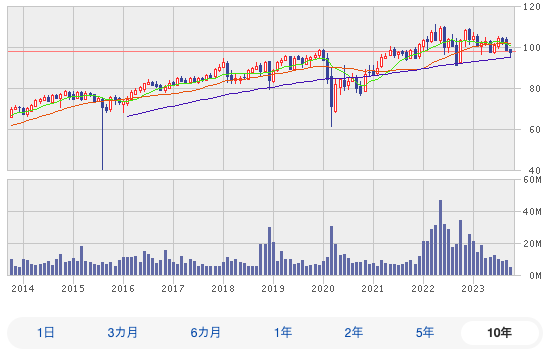

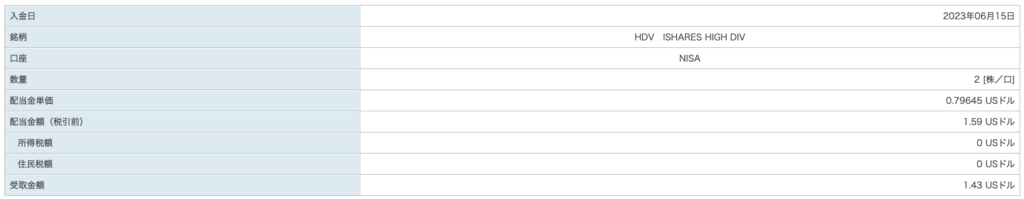

2023年10月現在の投資実績

私は今年(2023年)の3月にNISA口座で投資をしましたが、2023年10月時点で保有数量が2株、平均取得価格が97.225ドル円で、現在値が97.97ドルまで上昇しているため、時価評価額が29,179円となり3,701円のプラスとなっています。

また年4回の分配金があり、分配利回りは2023年10月時点で4.14%となっていて、株価が上昇している上に配当金がもらえるのも嬉しい点です。

こちらの魅力は何と言っても管理費用(含む信託報酬)がたったの0.08%で、10,000万円投資してもたったの8円程度でほとんどほったらかしで運用してくれるため、銀行に貯金する感覚で手間をかけずに資産を増やしたい方にはおすすめです。

プロモーション

ちなみに、2024年から始まる新NISA制度って何?と言う方はこちらをご参考ください。

2024年から始まる新NISA制度は、以下の3つの特徴があります。

- 非課税保有期間が無期限化される

現行NISAでは、非課税保有期間は5年間です。しかし、新NISAでは、非課税保有期間が無期限化されます。そのため、長期的な資産形成に活用しやすくなります。

- 口座開設期間が恒久化される

現行NISAでは、口座開設期間は2024年末までです。しかし、新NISAでは、口座開設期間が恒久化されます。そのため、いつでも新NISA口座を開設して、非課税投資を始めることができます。

- 年間投資枠が拡大される

現行NISAでは、つみたてNISAの年間投資枠は年間40万円、一般NISAの年間投資枠は年間120万円です。しかし、新NISAでは、つみたてNISAの年間投資枠は年間120万円、成長投資枠の年間投資枠は年間240万円、合計年間360万円まで投資が可能になります。

新NISAは、現行NISAのメリットをさらに拡充した制度です。長期的な資産形成を検討している方は、ぜひ活用してみてはいかがでしょうか。

なお、新NISAは、2024年1月1日から始まります。2023年内に現行NISAで投資をスタートすれば、新NISAとは別枠で非課税期間の終了まで運用が継続できます。

また、2024年以降も、ジュニアNISA口座は継続して利用できます。ただし、2023年末までにジュニアNISAで投資を開始していない場合は、2024年1月以降にジュニアNISA口座を開設することはできません。

出典:Bard

プロモーション

また、iDeCoって何?という方はこちらをご参考ください。

iDeCo(イデコ)とは、個人型確定拠出年金の略称です。公的年金にプラスして、自分で拠出した掛金を自分で運用して、老後の資産形成を図る私的年金制度です。

iDeCoの特徴は、以下のとおりです。

- 自分で拠出する掛金を自分で運用する

iDeCoでは、自分で掛金の額を決め、自分で運用方法を選ぶことができます。そのため、自分のライフプランやリスク許容度に合わせて、資産形成を進めることができます。

- 運用益が非課税になる

iDeCoで運用した資産の運用益は、非課税になります。そのため、運用益をそのまま資産に積み立てることができます。

- 給付時に一定の条件を満たせば、税制優遇がある

iDeCoで受け取る給付は、以下の条件を満たせば、一定の税制優遇を受けることができます。

* 60歳以降に受け取る老齢給付は、退職所得控除が適用される。 * 障害を取得した場合は、障害給付として受け取ることができる。 * 死亡した場合は、遺族給付として受け取ることができる。iDeCoの対象者は、以下のとおりです。

- 20歳以上60歳未満の公的年金の被保険者

- 企業型確定拠出年金の加入者(マッチング拠出を利用していない方)

iDeCoの加入手続きは、以下のとおりです。

- 運営管理機関の選定

- 加入申込

- 掛金の拠出

運営管理機関は、金融機関や保険会社などから選ぶことができます。加入申込は、運営管理機関のウェブサイトや窓口で行います。掛金は、月額5,000円から拠出できます。

iDeCoは、老後の資産形成に役立つ制度です。興味のある方は、ぜひ検討してみてはいかがでしょうか。

なお、iDeCoには、以下のデメリットもあります。

- 60歳まで引き出せない

iDeCoで拠出した掛金は、60歳まで引き出せません。そのため、急な出費に備えて、別の貯蓄も用意しておく必要があります。

- 運営管理費用や信託報酬がかかる

iDeCoでは、運営管理費用や信託報酬がかかります。そのため、運用商品を選ぶ際には、費用も考慮する必要があります。

iDeCoを利用する際は、メリットとデメリットをよく理解した上で、自分に合った制度かどうかを検討しましょう。

出典:Bard

プロモーション

本日も最後までご覧いただきありがとうございました! 皆さんも、ぜひ資産運用で一緒に金の卵を産むニワトリを育てましょう!

コメント